「相続時の特例~小規模宅地等の評価減~」

相続が発生して相続税を計算する際に、要件を満たせば相続税の評価額を最大80%減らせることができる特例があります。

ポイントは誰がどんな土地を相続したのかという点です。

※「貸付事業」とは、「不動産貸付業」「駐車場業」「自転車駐車場業」及び事業と称するに至らない不動産の貸付けその他これに類する行為で相当の対価を得て継続的に行う「準事業」のことです。

※「一定の法人」とは、相続開始の直前において被相続人及び被相続人の親族等が法人の発行済株式の総数又は出資の総額の50%超を有している場合におけるその法人のことです。

※相続開始前3年以内に贈与により取得した宅地等や相続時精算課税に係る贈与により取得した宅地等については、この特例の適用を受けることはできません。

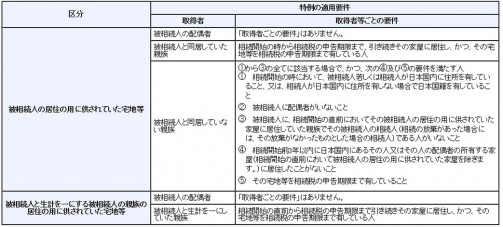

1.特定居住用宅地等

被相続人(亡くなられた方)の自宅敷地だった土地を、配偶者又は一定の要件を満たす親族が取得した場合に認められる特例。

330㎡までの土地面積について、土地の評価額を80%まで減額できます。

※登記が区分登記建物である場合、土地の一部しかこの特例の適用を受けることが出来ない可能性があります。

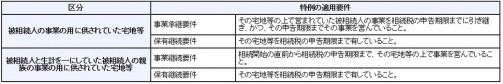

2.特定事業用宅地等

被相続人(亡くなられた方)が事業を営んでいた土地を、その後継者である親族が相続した場合に、400㎡までの土地面積について、土地の評価額を80%まで減額できる特例。

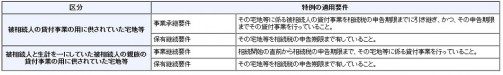

3.貸付事業用宅地等

被相続人(亡くなられた方)が不動産貸付業や駐車場(構築物あり)業等の事業を営んでいた土地を、事業継承した親族が相続した場合に、400㎡までの土地面積について、土地の評価額を50%まで減額できる特例。

4.自宅と特定事業用不動産の両方を所有している場合

両方の土地に特例を適用できる場合があります。

特定事業用等宅地等と特定居住用宅地等(貸付事業用宅地等がない場合)

両方合わせて最大で330㎡+400㎡=730㎡までの土地面積について80%の減額となります。

※貸付事業用宅地と他の宅地を併用する場合は、貸付事業用宅地の土地面積200㎡までの制限を受けてしまう可能性があります。

核家族化が進み同居している親族がいない場合が増えつつありますが、離れて暮らしている親族の方が相続する場合でも一定の要件を満たせば、この特例を受けることが出来ます。

なお、相続したものの使用する予定が無く、不動産の有効活用についてお悩みの方は、不動産の専門家にご相談頂ければと思います。

更新日:2017年9月13日